住まいづくり・住まい探しの情報ガイド

オーナーさま専用サイト

-

注文住宅

-

分譲住宅・

マンション -

賃貸住宅経営

-

土地活用

-

リフォーム

-

中古住宅売買

-

企業情報

お役立ちコラム

【目次】

50代ともなれば、親からの財産を相続する立場になる可能性が増えてきます。相続税は、原則として相続後10カ月以内に一括で納付する必要があるため、相続時に税金を払う必要があるのかどうか、財産状況を把握しておくと心構えができます。

相続財産は、現金はそのまま、株式などの有価証券は時価、家や土地は市場価格を元に算定されます。相続財産が基礎控除額(3,000万円+600万円×法定相続人の数)を超える場合は、納税が必要になります。

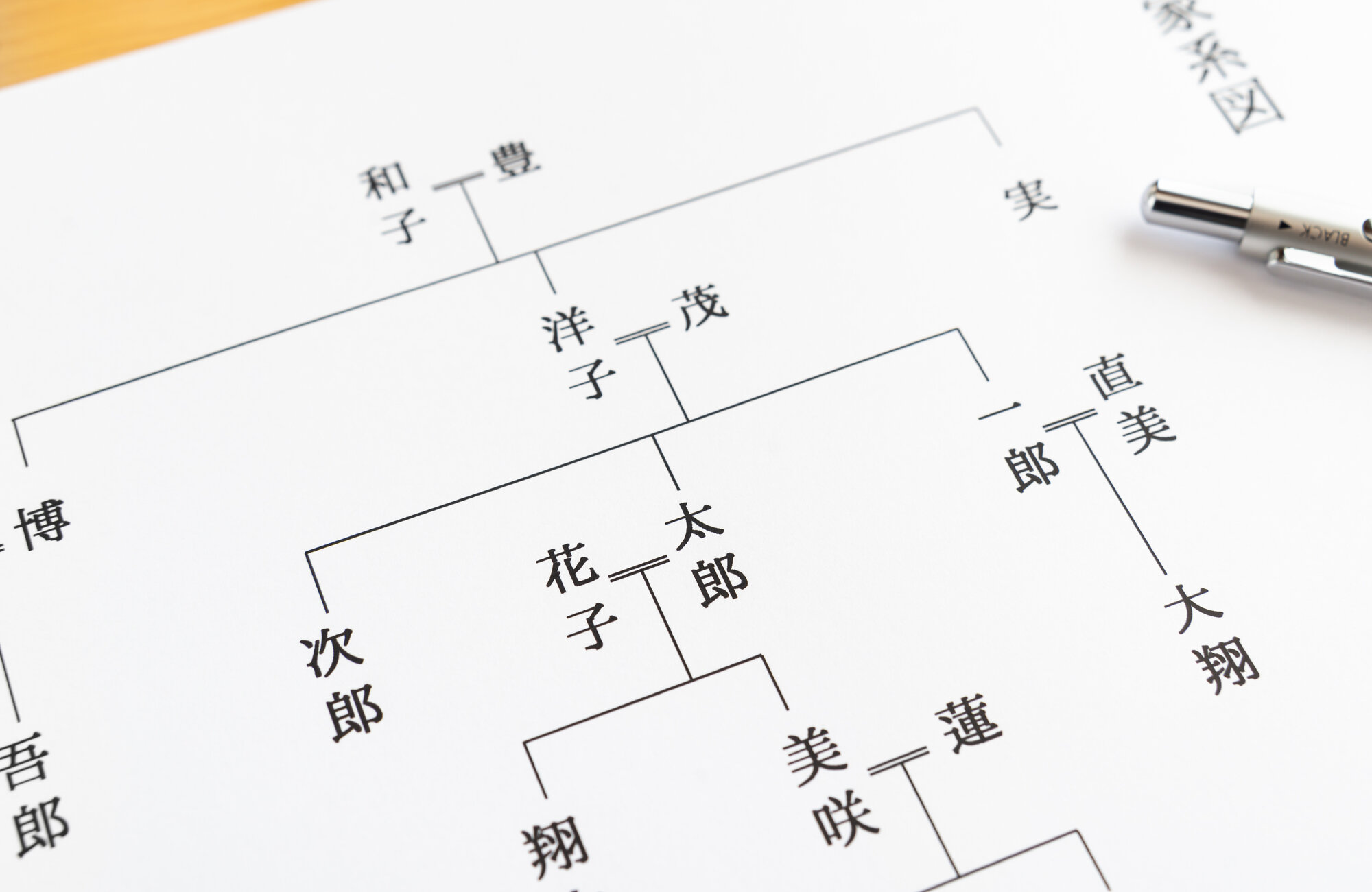

相続人が複数いる場合は、財産をどのように分割するかによって、税金額が異なります。できれば両親の意向を確認しながら早めに家族で話し合い、相続手続きがスムーズになるように、遺言状の作成を相談しておきたいところです。

「相続税対策はいつからやるべき? 早めに手を付けておきたい、年代別相続税対策」

子どもの立場では親からの相続は2回発生します。1人目の親が亡くなった時の相続が一次相続、2人目の親が亡くなった時の相続が二次相続です。両親が高齢であれば、相次いで亡くなってしまう可能性もあります。損をしない相続対策を考えるのであれば、ご自身の家族状況に照らし合わせ、二次相続まで含めた計画が大切になってきます。

相続対策で、税額に大きく影響するのが配偶者控除です。被相続人の配偶者には特例措置があり、法定相続分と1億6000万のうちどちらか多い金額まで相続税は課税されません。この制度を活用して被相続人の配偶者に大きく財産を残した場合、一次相続時の納税額は抑えられますが、二次相続時には控除が少ないので税負担が大きくなります。

一例として、両親と兄弟2人の4人家族で、課税対象評価額2億円の財産を相続する場合を考えてみましょう。

※計算を簡単にするため、二次相続時に配偶者が持っている財産は、一次相続に受け取った財産そのままとします。

一次相続時に配偶者控除を上限額まで活用した方が、納税額を抑えられるように見えますが、最終的な相続時の合計納税額を考えると、法定相続分通りに分けたほうが、一次相続時の税額は多くても、子どもにとっては1人あたり280万円節税できることになるのです。

相続税対策の王道は、相続財産の評価額をできるだけ減らすことです。相続財産は現金や株式で残すよりも、土地や建物にして残すほうが、評価額は低くなります。

さらに賃貸住宅の場合は土地と建物の評価額が借地権・借家権割合に応じて下がるので、相続税を節税することができ、住宅用地の特例により固定資産税額も減額できます。

そのため相続を考える場合、所有する土地もしくは資産を活用して、一次相続前に賃貸住宅を建てておくことで、相続時の課税額を減らすことができます。

ケースバイケースで条件は異なりますが、住宅や土地の大きさ、法定相続人の数などを考慮して条件が合う場合は、一次相続の時点で賃貸住宅を配偶者ではなく子どもが相続するようにしておくと、二次相続時の節税に繋がります。

相続前に賃貸住宅経営を始める際に考えておきたいのは、経営している賃貸住宅を子どもに引き継ぐ場合です。

子どもが被相続人として賃貸住宅を相続する際、優遇措置(小規模宅地の特例)を適用するには「相続する親族が取得し、相続税の申告期限まで所有していて、かつ貸付事業を継続していること」が条件となるため、節税を考えると子どもが賃貸住宅の経営を継続していくことが前提となります。

とはいえ、実際に相続する頃には賃貸住宅の築年数が古くなっているため賃貸ニーズが低くなり、家賃収入よりもメンテナンスのための支出が多くなるなど、収支のバランスが崩れるリスクが高まります。相続税対策も踏まえた賃貸住宅経営を考えると、将来的に建て替えておいて空室リスクや維持費用への対策をしながら、さらなる節税を狙うのもひとつの手です。住宅ローンの残債は負債として純資産からマイナスされるので、課税対象の相続資産額が減るからです。

行く行くは子どもに継承していくことも考慮して、最初から「30年後には建て替えること」を視野に入れた土地活用計画を立てるのは、費用面でも相続税対策としても有効な手段です。

30年後には再び建て直すつもりで住宅を建て替えるのであれば、「軽量鉄骨造のアパート」や「大型パネル工法」も視野に入ります。

賃貸住宅経営にあたっては、経費換算できる「減価償却」を上手に活用することが重要です。減価償却を大きくすれば、その分税金が抑えられるからです。

軽量鉄骨造住宅の法定耐用年数は、重量鉄骨造や鉄筋コンクリート(RC)造よりも短く、厚さ3mm〜4mmで27年、厚さ3mm以下で19年。その分、減価償却を大きくとることができます。

耐用年数が短くても、耐震性に問題があるわけではありません。軽量鉄骨造住宅の耐性は木造建築より高く、外壁や床・屋根などのパネルを一体化させて「強固なブロック体」とみなすパナソニックホームズの「大型パネル構造(F構法)」などで建築することで、優れた耐震性を発揮します。地震や台風などの外からかかる荷重を構造体全体でしっかりと受け止めて、バランス良く分散させる構造で、長期間安心して賃貸住宅として運用することができます。

【まとめ】

両親から相続を受けた時の税対策を考えるなら、目先の減税だけでなく、二次相続まで視野に入れて長期的な視点で取り組みことが大切です。

継承する財産は、現金よりは不動産の方が課税対象財産の評価額を減らせます。さらに、賃貸住宅という形で資産を継承した方がより効果的です。土地の評価額は状況によって変化するので、その時点でできるだけ評価が下がるようにすると節税効果は高まります。

例えば30年後を目途に建て替えることを見据え、減価償却期間を短くして賃貸住宅を建てることで、効果的な資産運用ができます。いずれにせよ、相続発生のタイミングですぐに対応できることではないので、準備は早めにしておいた方が良いでしょう。

相続による継続保有を前提とした建て替えであれば、事前に用地のことが分かっているので長期的な建築計画が立てやすくなります。長期的な視点で資産価値を最大化するため

|  |  |