住まいづくり・住まい探しの情報ガイド

オーナーさま専用サイト

-

注文住宅

-

分譲住宅・

マンション -

賃貸住宅経営

-

土地活用

-

リフォーム

-

中古住宅売買

-

企業情報

相続開始後にできることには限りがありますが、お元気なうちであれば、

生前贈与・納税資金の準備・遺言書の作成等、相続対策でできることはたくさんあります。

近年は、相続税を取り巻く環境が大きく変化しています。

相続税の試算が初めての方はもちろん、以前に試算をされたオーナーさまも、

改めて現状分析(相続財産の把握と相続税の試算)されることをおすすめします。

相続税の評価基準となる2019年分の路線価(7月1日 国税庁発表)によると、首都圏では6年連続、愛知県は7年連続の上昇となり、都市部を中心に近年上昇が続いています。また、特に大規模再開発がされた地域周辺では、路線価が大幅に上昇している場合があるので、注意が必要です。

私が相続税の申告を依頼された東京23区内のあるオーナーさまの場合は、20数年前に所有地の近隣で大規模再開発があり、路線価が当時から2倍近くにまで上昇していました。そのため、長期間かけて取り組んできた相続税対策の効果が半減するというような事例もありました。

2015年(平成27年)分の相続から基礎控除が改正前の6割に引き下げられ、相続税の課税対象者が大幅に増加し、申告納税額も大きく増加しました。

さらに近年、賃貸オーナーや地主の皆さんに影響が大きい次のような改正も行われています。

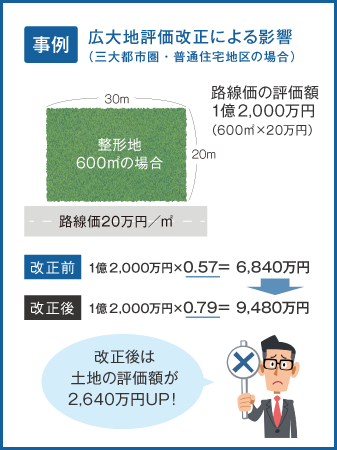

2018年(平成30年)分の相続から、例えば三大都市圏の市街化区域の面積500m²以上の土地について、評価額を最大で65%減額できる「広大地評価」という評価方法が廃止され、新たに「地積規模の大きな宅地の評価」が新設されました。

改正後は、多くの場合に評価の減額割合が縮小するため、右図の事例のように土地の評価額が従来と比べて高く算出され、特に大規模な地主の方の相続税負担を押し上げています。

整形地600m²・路線価20万円/m²の場合

路線価の評価額 1億2,000万円(600m²×20万円)

改正前:1億2,000万円×0.57= 6,840万円

改正後:1億2,000万円×0.79= 9,480万円

改正後は土地の評価額が2,640万円UP!

賃貸住宅の敷地など貸付事業用の宅地は、一定の要件を満たせば「小規模宅地等の評価減の特例(面積200m²まで評価額の50%減額)」が適用できます。しかし、2018年(平成30年)4月1日以後、相続開始前3年以内に新たに貸付事業の用に供された宅地は、原則として適用対象外となりました。

ただし、亡くなった被相続人が相続開始前3年を超えて、事業的規模(5棟10室)で貸付事業を行っていた場合は、新たに貸付事業に供された宅地であっても適用となります。初めて賃貸住宅を建築される方や、賃貸経営の規模が事業的規模に満たない方は、小規模宅地等の評価減の特例の「3年しばり」を念頭に置いて、早めに現状分析されることをおすすめします

現状分析をした上で、事前に検討すべき相続の三大対策について概要を説明します。

各種の生前贈与、自宅や賃貸物件の新築など、さまざまな対策を計画的に行うことが大切です。

賃貸住宅の新築では、貸家建付地の評価減や貸家の評価減などにより土地・建物の評価額を圧縮し、大きな節税効果を得られますが、前項の小規模宅地等の評価減の特例に「3年しばり」ができましたので、早めの計画・実行が肝心です。

現状分析で納税資金が十分に確保できているかどうかを確認します。相続税の納税は、申告期限(10ヵ月以内)に現金一時納付が原則です。納税資金の不足が予想される場合には、不動産の売却や延納、物納など、納税額の確保に向けた事前準備が必要になります。

なお、所有不動産の規模が大きなオーナーさまは、現状分析をする際に注意が必要です。前項の広大地評価改正などによる特殊な評価が、簡単な試算だけでは反映されず、相続税の試算額に大きな誤差が生じるケースがあります。費用をかけても専門家による詳細な試算をおすすめします。

納税額が大きく軽減できる相続税の特例には、「小規模宅地等の評価減の特例」と「配偶者の税額軽減」があります。ただし、これらは原則として、相続税の申告期限(10ヵ月以内)までに対象財産が遺産分割された場合に適用されます。

したがって、スムーズな遺産分割が大きな相続税の負担減に繋がります。将来の遺産分割を考えた土地の有効活用や公正証書遺言の作成など、円満な遺産分割の事前準備が重要となります。

税理士 稲場 広宣いなば ひろのぶ

税理士法人・四谷会計事務所パートナー税理士。

1985年、東洋信託銀行(現三菱UFJ信託銀行)に入行。

金融資産運用・ローン・遺言信託などのコンサルティング、銀行経理・税務など幅広い業務を経験後退職。

現在、四谷会計事務所パートナーとして税務全般の業務を担当。

不動産税務を中心に資産税に豊富な経験実績があり、自らもアパートオーナーとして地主・オーナーと同じ視点で考える不動産の有効活用、賃貸経営の法人化、所得税・相続税の節税対策などに定評がある。

パナソニック ホームズの研修会等の担当講師としても活躍。