住まいづくり・住まい探しの情報ガイド

-

注文住宅

-

分譲住宅・

マンション -

賃貸住宅経営

-

土地活用

-

リフォーム

-

中古住宅売買

-

企業情報

オーナーさま専用サイト

住まいづくり・住まい探しの情報ガイド

オーナーさま専用サイト

2020年度(令和2年度)の税制改正大綱は、人口減少と少子高齢化が急速に進む中で、

諸制度をふさわしいものへと転換し、持続的な経済成長の基盤を構築することが主旨となっています。

賃貸住宅経営や相続に関する大きな改正はありませんが、基礎控除や青色申告特別控除の見直しなど、

所得税に関する改正が2020年(令和2年)から施行となります。

そこで今月は、2020年度(令和2年度)税制改正大綱に盛り込まれた「所有者不明土地への固定資産税課税」にあわせて、

2020年(令和2年)から施行される主な改正のポイントについても解説します。

※記事の一部は「令和2年度税制改正の大綱」(2019年12月20日閣議決定)に基づいて作成しています。正式にはその後の国会審議を経て決定されるため、内容が変更になる可能性があります。

近年、所有者不明の土地等が全国的に増加しており、公共事業の推進や生活環境面においてさまざまな問題が生じています。また、固定資産税の課税においても、所有者情報の把握が課題となっていました。高齢化の進行にともなう相続の増加で、今後も所有者不明土地が増えることが予想されることから、2020年度税制改正大綱に次の措置が盛り込まれました。

登記簿等に所有者として登記されている者が死亡している場合、現所有者(通常は相続人)に必要事項を市町村に申告することが義務付けられます。

2020年(令和2年)4月1日以後の条例施行日以後から適用。

一定の調査を尽くしても固定資産の所有者が明らかにならない場合は、使用者を所有者とみなして固定資産課税台帳に登録し、固定資産税を課すことができるようになります。

2021年度(令和3年度)以後の固定資産税から適用。

従来の個人所得課税は働き方や収入の稼得方法により所得計算が大きく異なっていました。2020年(令和2年)からは「働き方改革」を後押しする観点から、特定の収入に適用される給与所得控除や公的年金等控除を縮小し、すべての所得に適用される基礎控除が拡大されます。控除額の増減は右表の通り。

| 所得控除の種類 | 控除額の増減 |

|---|---|

| 給与所得控除 公的年金等控除 所得金額調整控除 |

▲10万円 |

| 基礎控除 | +10万円 |

その上で、高所得者には負担増となります。

■給与所得控除給与収入が850万円を超えると控除の上限が195万円まで引き下げられます。ただし、子育て・介護世帯への配慮から22歳以下の扶養親族や特別障がい者控除の対象となる扶養親族がいる場合などは負担増が生じないように措置が講じられます。

■公的年金等控除収入金額が1,000万円を超える場合や、公的年金等以外に高額な所得がある場合に控除額が減額されます。

■基礎控除合計所得金額が2,400万円を超えると減額または適用なしとなります。

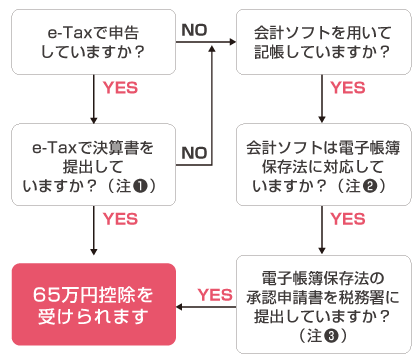

個人事業主である賃貸住宅オーナーで青色申告をされている方は、2020年分から65万円の青色申告特別控除が55万円に引き下げられます。ただし、下の【図表】のようにe-TAX(電子申告)で確定申告をするか帳簿を電子帳簿で保存する場合には、現行の65万円のままとなります。

その一方で、前述のように一律に適用される基礎控除の額が10万円引き上げられます。したがって、合計所得金額が2,400万円以下の方は、電子申告等をしなくても控除額はプラスマイナスゼロ。さらに電子申告等を利用することで、控除額が10万円アップします。

なお、簡易帳簿による10万円の青色申告特別控除はこれまでと同様です。

給与所得控除の10万円の引下げや基礎控除の10万円の引上げに伴い、配偶者控除や扶養控除などの合計所得金額の要件について、それぞれプラス10万円の調整が行なわれています。

| 控除の種類 | 2020年分以後 |

|---|---|

| 配偶者控除・扶養控除 | 48万円以下(38万円以下) |

| 源泉控除対象 | 95万円以下(85万円以下) |

| 配偶者特別控除 | 48万円超~133万円以下 (38万円超~123万円以下) |

| 勤労学生控除 | 75万円以下(65万円以下) |

※( )内は改正前

「(改正後)55万円の青色申告特別控除」の適用要件に加えて

1ご自宅等のパソコンによりe-Taxで確定申告書および青色申告決算書のデータを送信します。税務署のパソコンでは青色申告決算書等のデータをe-Taxで送信することはできないため、65万円控除を受けられません。

2電子帳簿保存法の対応要件は、国税庁ホームページ「電子帳簿保存法関係」をご確認ください。

32020年分(令和2年分)に限り2020年(令和2年)9月30日までに承認申請書を提出して同年中に承認を受け、年末までの間に仕訳帳および総勘定元帳の電磁的記録による備付けおよび保存を行うことで、65万円控除を受けることができます。

税理士 栗原 隆 くりはら たかし

栗原綜合税理士事務所 所長。国際会計事務所であるデロイト・ハスキンズ事務所を経て、税理士法人 四谷会計事務所にて資産税中心に従事し、2018年10月に独立。現在は高齢者が抱える課題の解消に特化したユニークなサービスを提供。相続対策の前の認知症対策を重視し、任意後見契約や家族信託などの制度を活用して、提案型でお客様に利便を提供している。著書に「知って得するやさしい税金」(鳳書院・共著)。CFP®、1級FP技能士、マンション管理士、宅地建物取引士、賃貸不動産経営管理士の資格を持つ。