住まいづくり・住まい探しの情報ガイド

-

注文住宅

-

分譲住宅・

マンション -

賃貸住宅経営

-

土地活用

-

リフォーム

-

中古住宅売買

-

企業情報

オーナーさま専用サイト

住まいづくり・住まい探しの情報ガイド

オーナーさま専用サイト

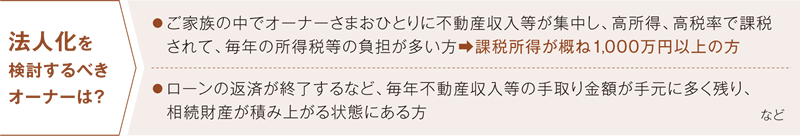

賃貸住宅経営の法人化とは、法人会社を設立して賃貸住宅経営を行うことです。

資本金が1円でも取締役が1名でも株式会社を設立できるなど、

法人会社の設立は2006年の会社法の改正で容易になりました。

また近年の税制改正では、所得税も相続税も個人の税金は増税の傾向にあり、

法人税は税率の引き下げなど、減税の方向で改正がされてきました。

そのような背景から賃貸住宅経営の法人化による節税対策等が、改めて注目されています。

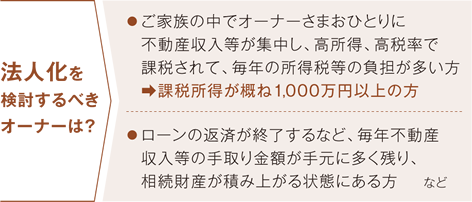

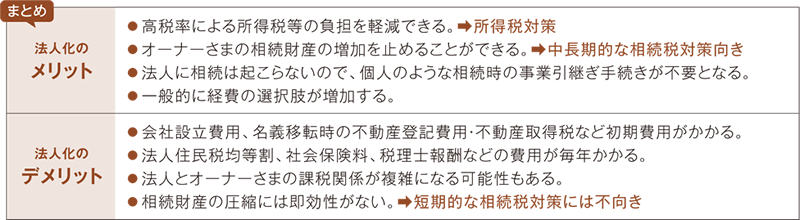

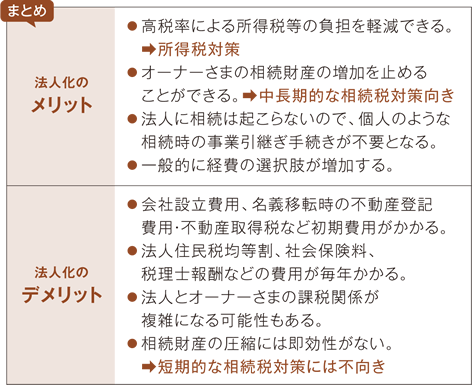

個人経営でオーナーさまひとりに集中する不動産収入を法人に移し、ご家族に役員報酬等の給与で分散支給することにより適用税率が下がり、結果的にご家族全体での所得税の負担が減少します。(右図参照)(下図参照)

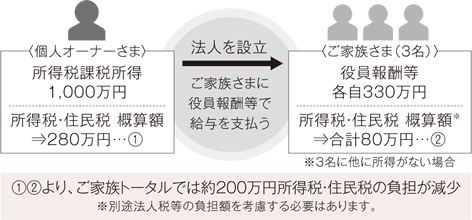

不動産収入をオーナーさまから法人に移すことにより、相続財産の積み上がりを抑制することができます。(右図参照)(下図参照)

また、ご家族が支給を受けた給与等を無駄遣いをせずに貯蓄すれば、相続税の納税資金を着実に準備することができます。

賃貸物件の建て替えや新築をするとき

法人名義で新築する

法人名義で新築する

※ただし速やかにオーナーさまの相続財産の圧縮を行いたいときは、個人名義での新築をおすすめします。法人名義で新築しても基本的にオーナーさま個人の相続財産の圧縮にはなりません。

新築後ある程度年数が経過し、ローンの完済に目途が立つような物件(築古物件)があるとき

建物を個人から法人へ譲渡して名義を変更する

建物を個人から法人へ譲渡して名義を変更する

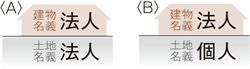

法人設立後、〈A〉のように土地、建物を法人名義で取得した場合は課税関係もシンプルですが、先祖代々土地を相続で引き継いで来られた地主系のオーナーさまなどは、〈B〉のように土地は個人名義のままというケースが多いと思われます。理由は土地を法人に譲渡すると、高額な譲渡所得税の負担が発生するためです。〈B〉の形態で法人化をする場合の税務上の注意点は、①借地の権利金と②地代の支払いの問題です。

法人設立後、〈A〉のように土地、建物を法人名義で取得した場合は課税関係もシンプルですが、先祖代々土地を相続で引き継いで来られた地主系のオーナーさまなどは、〈B〉のように土地は個人名義のままというケースが多いと思われます。理由は土地を法人に譲渡すると、高額な譲渡所得税の負担が発生するためです。〈B〉の形態で法人化をする場合の税務上の注意点は、①借地の権利金と②地代の支払いの問題です。

まず、①について、借地の権利金は支払わないケースが多いのですが、無償で法人が「借地権」を設定できたとなると、法人が借地権相当額の利益を得たと認定されて、原則として法人税が課税されます。それを回避するために、将来、借地権を無償で返還する契約を行い、「土地の無償返還に関する届出書」を税務署に提出する方法があります。また、②について、一定額の地代を支払う場合には、その土地の地主(オーナーさま)の相続発生時に、土地の評価額を更地評価額から2割減額することができますが、地代の支払いがない場合は、評価額の減額はありません。

※詳細は不動産税務に詳しい税理士にお問い合わせください。

法人化にあたっての検討項目を挙げておきます。オーナーさまの状況に応じて適切な選択ができるように、専門家を交えた法人化の検討をおすすめします。

税理士 稲場 広宣いなば ひろのぶ

税理士法人・四谷会計事務所パートナー税理士。

1985年、東洋信託銀行(現三菱UFJ信託銀行)に入行。

金融資産運用・ローン・遺言信託などのコンサルティング、銀行経理・税務など幅広い業務を経験後退職。

現在、四谷会計事務所パートナーとして税務全般の業務を担当。

不動産税務を中心に資産税に豊富な経験実績があり、自らもアパートオーナーとして地主・オーナーと同じ視点で考える不動産の有効活用、賃貸経営の法人化、所得税・相続税の節税対策などに定評がある。

パナソニック ホームズの研修会等の担当講師としても活躍。