住まいづくり・住まい探しの情報ガイド

-

注文住宅

-

分譲住宅・

マンション -

賃貸住宅経営

-

土地活用

-

リフォーム

-

中古住宅売買

-

企業情報

オーナーさま専用サイト

住まいづくり・住まい探しの情報ガイド

オーナーさま専用サイト

今年も確定申告の時期が近づいてきました。

これまでも確定申告をされてきた方、初めて令和5年分の確定申告をされる方、さまざまでしょう。

そこで、賃貸経営をされている方に絞って、確定申告のポイントを再点検していきましょう。

事前に税務署へ申請が必要

※⻘色申告は定められた期限までに

「⻘色申告承認申請書」の提出が必要。

普通に確定申告

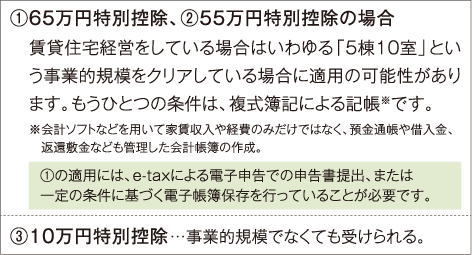

⻘色申告にはさまざまな税務上の特典があります。賃貸経営の場合も他の事業をしている申告者と同じように、①65万円特別控除、②55万円特別控除、③10万円特別控除のいずれかの適用があります。これは、収支計算した利益から⻘色申告者の特典として差し引ける金額です。すなわち、お金の支払いはないけれど節税となる経費のようなものです。令和5年分確定申告が白色申告の方は、来年から⻘色申告を検討されても良いかもしれません。

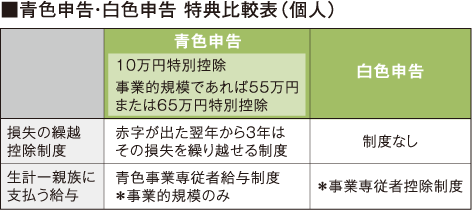

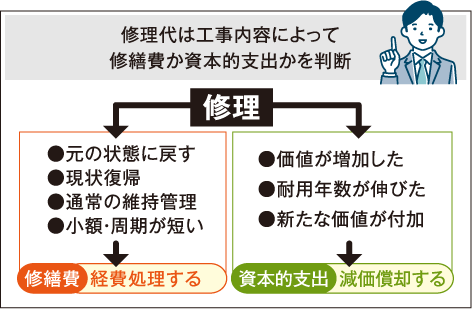

修理のために支払った費用でも、確定申告ではその支払いが経費で良いのか、資本的支出として減価償却をしなければならないのものか判断に迷うことも多いと思います。

判断の大前提は、元に戻した「修繕費」なのか、付加価値が上がったり使用可能年数が延びた「資本的支出」なのかで判断することになります。

賃貸物件を購入したり、または、土地から購入してその上に賃貸物件を建てる場合などで、その土地部分の購入に銀行等からの借入金が利用されている場合、その時に注意していただきたい確定申告上の注意点があります。黒字であれば何も考える必要はありませんが、赤字になってしまった場合は、この税務上の制度を知っておいてください。

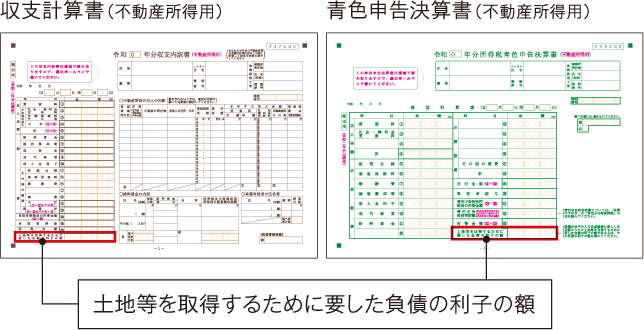

賃貸経営の収支を計算した結果、赤字になってしまった場合、土地部分の取得に要した借入金の利息は必要経費にはなりますが、損益通算の対象にはなりません。

したがって、給与等の所得との損益通算をすることができません。収支計算書(白色申告)や青色申告決算書にその記載箇所があります。たまに収支が赤字で、土地の購入に関わる借入があるにもかかわらず、記載が漏れている確定申告書を見ることがありますのでご注意ください。

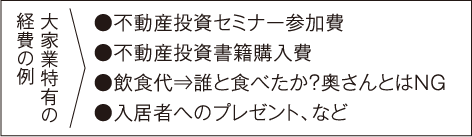

賃貸経営でよく相談を受けるものに管理会社の方との「飲食代」があります。新しく賃貸物件を購入したり建築したりする際に、仲介会社の方などとの会食があったりします。その際の飲食代を皆さんが支払ったりすれば、その支出は、もちろん賃貸経営にかかわる支出で、会食費として経費計上は可能と考えられます。但し、税務上でご留意いただきたいのは、その会食等がだれと行われたかです。それをご自身で証明するため、レシートや領収書等に相手先の会社名とその場に参加した方のお名前や役職を記載しておきましょう。ただ単にレシート等を残すだけでは、プライベートで支払ったものと税務上みなされてしまいます。手間でも明らかにしておくことが大事です。

その他にも、毎月の電話代や電気代などの中には、生活費として私用の部分もあれば、賃貸経営に関わる利用が含まれることもあります。このような支払いも、家事と事業用で一定の按分により経費にすることも検討できます。経費にできるものはしっかりと経費として、確定申告に臨みましょう。

税理士 夫馬 竜司ふま りゅうじ

不動産(売買、仲介、収益)業者を中心に法人クライアントと多数契約。

不動産を中心とする資産税に特化した税理士として活躍中。

不動産を購入する入り口の税務から相続・事業承継への出口の税務まで総合的なコンサルタントとして高い評価を得ている。

事業承継・相続対策や不動産投資家向けのセミナー活動を多数行っており、その他執筆等の実績もある。